2024年の社会保険の適用拡大、そして2025〜2026年にかけての法改正により、「年収の壁」を巡る環境はますます変化しています。

これまで「扶養の範囲で…」と働き方を調整してきた方にとって、

「これからも今の働き方でいいの?」「もっと働いても損しない方法は?」と悩む場面も増えてきたのではないでしょうか。

そんな中、ふるさと納税を上手に活用することで「壁を超えても家計にうれしい+α」を作れる という考え方にも注目が集まっています。

この記事では、ふるさと納税が得しやすい年収帯や寄付額の目安、注意点などを最新情報とともにわかりやすく解説。これからの働き方や家計管理に役立つヒントとして、ぜひ最後までチェックしてみてください✨

年収の壁を超えるなら、ふるさと納税を使った節税もうまく取り入れたいな。賢く働いて、家計にうれしい「+α」を作りたい!

結論:年収200万円以上なら「ふるさと納税のメリット」が大きくなる!

ふるさと納税で「お得」を実感しやすくなるのは年収200万円以上が目安です。

このラインを超えると所得税・住民税の控除額がしっかり反映されるため、ふるさと納税による節税+返礼品のメリットが大きくなります。

ふるさと納税とは?

まず簡単に「ふるさと納税」についてご説明します。

ふるさと納税は、自分が応援したい自治体に寄付することで、所得税や住民税の控除が受けられる制度。寄付のお礼に、地域の特産品や日用品など「返礼品」が届くのも大きな魅力です。

たとえば10,000円寄付すれば、3割程度(約3,000円相当)の返礼品がもらえる仕組みです。ただし、還元率は自治体によって差があるので、選ぶ際はよく確認を。

自己負担は年間2,000円だけなので、上手に活用すれば「節税+返礼品」のダブルのメリットが楽しめます。

*ふるさと納税の基本的な仕組みは、こちらの記事で詳しく紹介してます!

年収の壁とは?

「年収の壁」というのは、ある一定の年収を超えると社会保険料や税金の負担が増えて、手取りが減ってしまう現象のこと。

だからこそ、多くのパート主婦やアルバイトの方が「壁の手前で働き方を調整したい!」と考えています。

*年収の壁についてもっと詳しく知りたい方は、こちらの記事で詳しく解説しています。

年収別|ふるさと納税のメリットが出やすい年収帯

では実際にふるさと納税でお得になる・ならない年収はいくらか、各「年収の壁」の金額ごとに見ていきましょう。

【年収103万円以下】メリットほぼ無し

年収103万円以下の場合は、ふるさと納税のメリットはほとんどありません。住民税は発生しても金額が非常に少ないため、寄付金控除の恩恵を受けるまではいかないでしょう。

寄付をすると自己負担の2,000円がそのまま損になってしまう場合が多いため、この年収帯の方は控えるのが無難です。

【年収103万円~200万円未満】メリットは少ない

この年収帯になると、所得税や住民税が発生するため、寄付金控除を受けることは可能です。

ただし、控除額があまり大きくないため、楽しみとして少額の寄付をする程度にとどめるのが安心です。

上限額を超えて寄付すると、かえって損をしてしまう可能性があるので注意しましょう。

【年収200万円以上】メリットを得られる可能性が高い!

年収200万円を超えると、ふるさと納税のメリットがしっかり得られるようになります。

所得税や住民税の控除額も大きくなるため、返礼品を楽しみつつ節税効果も実感しやすい年収帯です。

このラインを超えたら、自分名義で積極的にふるさと納税を活用してOK。

ただし、寄付の上限額は必ず確認して、無理のない範囲で行うのがポイントです。

ふるさと納税で得する金額の計算方法

ふるさと納税でお得を感じやすい年収が「200万円以上」とわかったところで、次はいくら位寄付すれば、家計にプラスになるかを考えていきましょう。

1万円を寄附しても、1万円相当の返礼品が受け取れるわけではないんです。総務省のガイドラインで「返礼品の価値は寄付額の最大3割まで」と決められています。

また、自己負担額2,000円は年間の寄付合計に対してのみ適用されるため、

1回だけ寄付するよりも、上限額に近い範囲で複数回寄付した方がお得感がアップします。

では、具体的にどうなるのか?以下の表でイメージしてみましょう。

| 寄付金額 | 自己負担額 | 控除対象額 | 返礼品相当額 | 実質的な結果 |

|---|---|---|---|---|

| 5,000円 | 2,000円 | 3,000円 | 約1,500円 | 約500円マイナス |

| 7,000円 | 2,000円 | 5,000円 | 約2,100円 | 約100円プラス |

実質的にお得になる金額>自己負担額2,000円を超えるように調整して、上手にふるさと納税を活用しましょう!

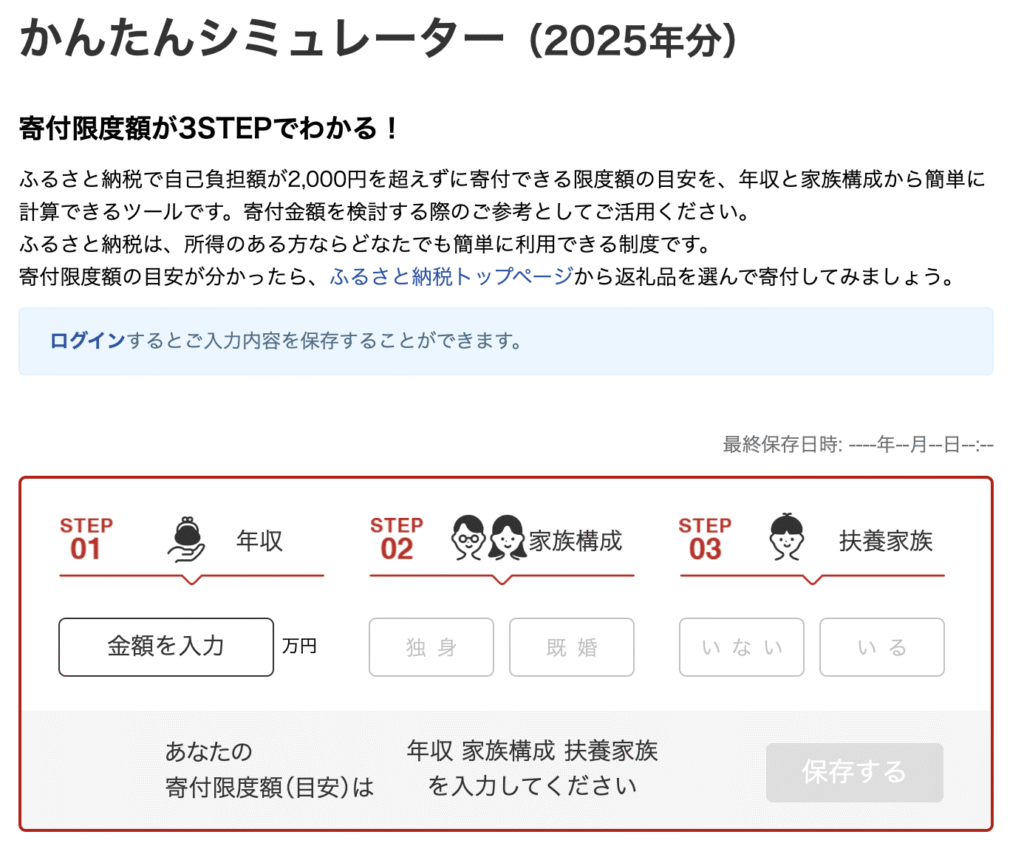

控除上限額をかんたんに調べる方法

寄付の金額を決めるうえで大切なのが、自分の控除上限額を知ること。

この金額を超えて寄付してしまうと、その分は控除の対象外(節税できてない!)になってしまいます。

そんなときに便利なのが、ふるさと納税サイトにあるシミュレーター機能です。

「楽天ふるさと納税」や「さとふる」などのサイトで、年収・家族構成・扶養家族などを入力するだけで、かんたんに目安がわかります。

なお、控除上限額は家族構成や収入の状況によって変わるため、あくまで目安として活用しましょう。

余裕を持った範囲で寄付するのがおすすめです。

引用:楽天ふるさと納税「かんたんシミュレーター」

まとめ

今回は、パート主婦やアルバイトの方が年収の壁を超えて働くときに、ふるさと納税をどう活用すればお得になるかをご紹介しました。

・年収200万円以上が、お得を感じやすい目安

・寄付する際は返礼品の価値と自己負担額のバランスを意識する

・控除上限額を把握して、その範囲内で寄付するのがコツ

ふるさと納税は、うまく取り入れれば家計にちょっとうれしい+αを作る心強い味方になります✨

ぜひ、シミュレーターを活用しながら賢く寄付してみてください!

コメント